Поняття та особливості приєднання

Процедуру приєднання юридичних осіб регулює декілька законодавчих актів, проте, основним з них є ЦКУ, оскільки він встановлює загальні вимоги щодо її проведення. Приєднання – це один з видів реорганізації юрособи внаслідок якої вона перестає існувати, а її майно, права та обов’язки переходять до її правонаступника (ч.1 ст.104 ЦКУ).

Закон про ТОВ та Закон № 514 теж здійснюють правове регулювання процедури приєднання, проте вони закріплюють спеціальні норми, які регулюють приєднання відповідних видів юридичних осіб: товариств з обмеженою і додатковою відповідальністю, та акціонерних товариств. Визначення терміну «приєднання», яке міститься в ч.1 ст.50 Закону про ТОВ та ч.1 ст.79 Закону № 514 трохи відрізняється від визначення, яке є в ч.1 ст.104 ЦКУ. У них приєднання визначається як припинення товариства з переданням ним згідно з передавальним актом усього свого майна, всіх прав та обов’язків іншому товариству–правонаступнику. Отже, на відміну від ЦКУ, Закон про ТОВ та Закон № 514 визначають приєднання не як реорганізацію юридичної особи, а як її припинення, надають уточнення, що майно, права та обов’язки переходять до правонаступника на підставі передавального акту.

Процедурі приєднання є характерним ряд наступних особливостей:

1) забороняється приєднання юросіб, які не наділені правом розподіляти прибуток та майно між своїми учасниками (благодійні та громадські організації, політичні партії тощо) до юросіб, які наділені таким правом (господарські товариства, фермерські господарства, приватні підприємства тощо) (ч.ч.2, 3 ст.104 ЦКУ);

2) кредитор юрособи, яка припиняється внаслідок приєднання, має право вимагати від неї припинення чи дострокового виконання незабезпеченого зобов’язання, або встановлення забезпечення щодо такого зобов'язання (ч.1ст.107 ЦКУ);

3) до правонаступника юрособи, яка припинилася внаслідок приєднання, переходять всі її права та обов’язки (ч.1ст.104 ЦКУ);

4) за наявності певних обставин приєднання юрособи як вид концентрації повинно бути погоджено з Антимонопольним комітетом України (ч.1 ст.24 Закону № 2210).

Особливості приєднання за участю акціонерних товариств

Процедура приєднання за участі акціонерних товариств має певні особливості, які не характерні приєднанню за участі інших видів госптовариств та юросіб загалом. Такі особливості пов’язані з правовою природою статутного капіталу акціонерного товариства, який поділений на акції, а не на частки як в інших госптовариствах. Оскільки акціонерні товариства є емітентами акцій, вимоги до їх діяльності та до процедури приєднання за їх участю встановлюють не лише на законодавчому рівні, а й на рівні підзаконних нормативно-правових актів, прийнятих Національною комісією з цінних паперів та фондового ринку.

При здійсненні приєднання правонаступником акціонерного товариства може бути лише інше акціонерне товариство (ч.1 ст.84 Закону № 514). Акціонерки, які прийняли рішення про здійснення приєднання за їх участю зобов’язані здійснити розкриття інформації щодо цього факту шляхом її опублікування та подання в НКЦПФР у формі та порядку передбаченими п.15 Рішення № 282.

Порядок емісії акцій акціонерних товариств, до яких здійснюється приєднання, регламентує Рішення № 520. Станом на дату прийняття рішення про приєднання, статутний капітал акціонерного товариства, яке приєднується, має бути повністю сплачений та розподілений між його акціонерами. Розміщення акцій акціонерного товариства, до якого здійснюється приєднання реалізовується шляхом конвертації акцій акціонерного товариства, що приєднується, в акції акціонерного товариства, до якого здійснюється приєднання (п.5 гл.1, абз.7 п.9 гл.1 Рішення № 520). При цьому, не підлягають конвертації акції акціонерного товариства, яке бере участь в приєднанні, якщо їх власниками є акціонери, які звернулися до акціонерного товариства з вимогою про обов’язковий викуп належних їм акцій та які мають таке право (абз.5 ч.2 ст.80 Закону № 514).

У разі, якщо акціонерне товариство розпочало процедуру приєднання, то вона не може бути завершена до задоволення всіх вимог, які були заявлені кредиторами (абз.2 ч.2 ст.82 Закону № 514). Акціонерці заборонено здійснювати одночасно з приєднанням злиття, поділ, виділ або перетворення (ч.4 ст.80 Закону № 514).

Приєднанню за участю акціонерних товариств є також характерним те, що воно повинно в обов’язковому порядку відбуватися на підставі договору про приєднання, який розробляє наглядова рада акціонерних товариств, які беруть участі в приєднанні і затверджують їх загальні збори (ч.ч.1, 5 ст.81 Закону № 514). Договір про приєднання між акціонерними товариствами повинен обов’язково містити наступні умови (ч.1 ст.81 Закону № 514):

1) повне найменування та реквізити кожного акціонерного товариства, що бере участь у приєднанні перетворенні;

2) порядок і коефіцієнти конвертації акцій та інших цінних паперів, а також суми можливих грошових виплат акціонерам;

3) відомості про права, які надаватимуться акціонерним товариством-правонаступником власникам цінних паперів (інших, крім акцій) акціонерного товариства, яке приєднується та/або перелік заходів, які пропонується вжити стосовно таких цінних паперів;

4) інформацію щодо запропонованих осіб, які стануть посадовими особами у акціонерному товаристві-правонаступнику після завершення приєднання та запропоновані до виплати таким особам винагороди чи компенсації;

5) порядок голосування на спільних загальних зборах акціонерів товариств, що беруть участь у приєднанні.

Договір про приєднання акціонерок окрім зазначених вище умов може також додатково передбачити будь–які інші умови, якщо вони погоджені сторонами і не суперечать чинному законодавству.

Договір про приєднання

Іноді, прийняттю рішення про приєднання (далі – Рішення) може передувати укладення договору про приєднання. За винятком приєднання за участю акціонерних товариств, укладення договору про приєднання є правом юросіб, які беруть участь в приєднанні, а не їх обов’язком. ЦКУ не визначає умов, які повинен передбачати договір про приєднання, тому за загальним правилом сторони можуть визначити їх на свій розсуд. Якщо відбувається приєднання товариства з обмеженою чи додатковою відповідальністю, то відповідно до Закону про ТОВ договір про приєднання може передбачати наступні умови:

1) порядок передачі майна, прав та обов’язків юридичним особам – правонаступникам;

2) розмір часток кожного учасника у статутному капіталі кожної юридичної особи–правонаступника;

3) склад органів юридичних осіб–правонаступників;

4) інші умови погоджені сторонами (ч.1 ст.53 Закону про ТОВ).

Алгоритм дій при приєднанні

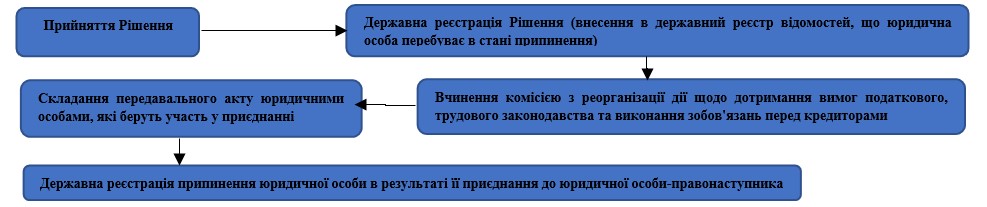

Як правило процедура приєднання відбувається за наступним алгоритмом (див. схему 1).

Хто ухвалює рішення про приєднання, вимоги до змісту

Відповідно до ч.1 ст.106 ЦКУ Рішення може бути прийняте:

1) учасниками юрособи, або її органом, який уповноважений установчими документами на прийняття Рішення (добровільне приєднання);

2) судом або іншим уповноваженим на це держорганом (примусове приєднання).

На відміну від норм ЦКУ, Закон про ТОВ та Закон № 514 встановлюють, що повноваження щодо прийняття Рішення належать до виключної компетенції їх загальних зборів (ч.3 ст.30 Закону про ТОВ, п.23 ч.2 ст.33 Закону № 514). Важливо: Рішення повинно бути прийнятим не тільки юрособою, яка припиняє свою діяльність внаслідок приєднання, а і юрособою–правонаступником. В залежності від кількості учасників юрособи, яка приймає Рішення, воно може бути оформлено протоколом її загальних зборів (або іншого органу, який уповноважений на прийняття рішення про приєднання) або рішенням її одноосібного учасника. Закон про держреєстрацію не встановлює вимог щодо нотаріального засвідчення справжності підписів учасників, які голосували за прийняття Рішення, тому воно оформлюється в звичайній письмовій формі.

Відповідно до п.7 ч.1 ст.15 Закону про держреєстрацію Рішення повинно містити наступну інформацію:

1) відомості про персональний склад комісії з реорганізації;

2) відомості про голову комісії з реорганізації;

3) реєстраційні номери облікових карток платників податків голови та членів комісії з реорганізації (або серію та номер їх паспорта у випадку якщо вони мають відмітку в паспорті про право здійснювати платежі за серією та номером паспорта);

4) порядок та строк заявлення кредиторами своїх вимог.

Закон про держреєстрацію не встановлює вимоги щодо зазначення у Рішенні юрособи, яка припиняється, відомостей щодо найменування та реквізитів юрособи–правонаступника, а в Рішенні підприємства–правонаступника відомостей щодо найменування та реквізитів юрособи, яка приєднується. Проте цілком логічно, що така інформація повинна бути в ньому зазначена.

Конвертація часток

Здійснюючи процедуру приєднання, регламентованої як ст.ст.104-107 ЦКУ, так і главою VI Закону про ТОВ, підприємство-правонаступник не обійдеться без процедури конвертації часток у його статутному капіталі. Така конвертація означає визначення часток учасників юридичної особи-правонаступника «по-новому», у зв’язку з тим, що до його статутного капіталу «вливаються» частки юрособи-попередника, яка припиняється (ліквідується).

У Законі про ТОВ (ч.3 ст.54) конвертація часток юрособи при приєднанні до неї іншої визначається таким чином: «частки учасників у статутному капіталі товариства, що припиняється внаслідок злиття або приєднання, конвертуються в частки учасників у статутному капіталі товариства-правонаступника із збереженням співвідношення між частками учасників, яке існувало в товаристві, що припинилося, у межах сукупної частки таких учасників у статутному капіталі товариства-правонаступника».

Спробуємо пояснити це визначення простіше: грошовий розмір частки учасника юрособи-попередника залишається незмінним та «переноситься» у такому ж грошовому розмірі у статутний капітал (далі – СК) юрособи-правонаступника. Тобто, якщо учасник ТОВ «А», яке припиняється при приєднанні до ТОВ «Б», володів часткою у СК ТОВ «А» у грошовому розмірі 100 грн., то він володітиме часткою у СК ТОВ «Б» також у грошовому розмірі 100 грн. А от пропорція цієї частки (відсоткове значення) по відношенню до всього статутного капіталу ТОВ «Б» вже буде іншою, ніж була у ТОВ «А».

Простим прикладом конвертацію можна зобразити таким чином:

- ТОВ «В» та ТОВ «Д» володіють часткою в ТОВ «А» у розмірі 100 грн. кожне, що складає 100 % СК ТОВ «А» (по 50 % кожне).

- ТОВ «А» припиняється, шляхом приєднання до ТОВ «Б», учасниками якого є фізична особа, яка володіє часткою СК ТОВ «Б» у розмірі 200 грн., що складає 20 % його розміру, та ТОВ «Г», яке володіє часткою СК ТОВ «Б» у розмірі 800 грн., що складає 80 %.

- Після приєднання, у зв’язку з чим ТОВ «В» та ТОВ «Д» стають учасниками ТОВ «Б» з частками у його СК у розмірі 100 грн. кожне, розмір яких не змінюється на виконання ч.3 ст.54 Закону про ТОВ, то частки у ТОВ «Б» перерозподіляються наступним чином:

- фізична особа – 200 грн., що становитиме 16,67 % СК ТОВ «Б»;

- ТОВ «Г» – 800 грн., що становитиме 66,67 % СК ТОВ «Б»;

- ТОВ «В» – 100 грн., що становитиме 8,33 % СК ТОВ «Б»;

- ТОВ «Д» – 100 грн., що становитиме 8,33 % СК ТОВ «Б».

Висвітлюючи процедуру конвертації часток, важливо зазначити про ситуацію володіння (ч.2 ст.50 Закону про ТОВ):

а) товариством, до якого приєднується попередник, частки у СК такого попередника та

б) товариством, яке здійснює приєднання до правонаступника, частки у СК такого правонаступника.

За таких обставин Закон про ТОВ передбачає, що такі частки не враховуються для визначення розміру СК в результаті приєднання.

Не варто забувати також про те, що процедура приєднання перебуває, за певних умов, під наглядом Антимонопольного комітету України, адже в силу п.1 ч.2 ст.22 Закону № 2210 приєднання одного суб’єкта господарювання до іншого може визнаватися концентрацією.

Відповідатиме таке приєднання концентрації, за умови виникнення однієї з наступних умов при приєднанні, передбачених ч.1 ст.24 Закону № 2210, яка визначає відповідний розмір сукупної вартості активів або сукупний обсяг реалізації товарів учасників концентрації.

Для орієнтації на ці умови слід враховувати те, що при розрахунку обсягів реалізації товарів учасників концентрації використовується сума доходу за вирахуванням суми ПДВ, акцизного податку, інших податків або зборів, базою для оподаткування в яких є оборот, за останній фінансовий звітний рік, що передував поданню заяви на концентрацію. Кошти, отримані від реалізації товарів у межах однієї групи суб’єктів господарювання, пов’язаних відносинами контролю, якщо такий облік ведеться, не враховуються (ч.2 ст.24 Закону № 2210).

У разі, якщо отримання дозволу АМКУ на концентрацію буде необхідним, а суб’єкти приєднання проігнорують його отримання, то вони наразяться на відповідальність у розмірі штрафу у розмірі 5 % доходу від реалізації продукції за останній звітний рік, що передував року, в якому накладатиметься штраф або як мінімум у розмірі 340 тис. грн, якщо інформації про обсяг такого доходу немає (ч.2 ст.52 Закону № 2210).

Кредиторські вимоги при приєднанні

Вирішивши здійснити приєднання (та зваживши на антимонопольні умови), наступним кроком буде вступ суб’єктів приєднання у відповідні правовідносини розрахунків з кредиторами, серед яких може перебувати і податкова.

Закон про ТОВ у ст.55 визначає обов’язок суб’єкта, який приєднується до іншого, письмово повідомити всіх його кредиторів про припинення у зв’язку з приєднанням, протягом 30 днів з дати прийняття рішення про припинення.

Кредитори протягом 30 днів з дати направлення їм такого повідомлення (важливо: не отримання), мають право або:

а) вимагати надання їм забезпечення виконання зобов’язання юрособи, що припиняється (якщо вони не забезпечені), або

б) дострокового виконання зобов’язання та відшкодування збитків.

Слід звернути увагу також на строки заявлення кредиторами своїх грошових вимог, які передбачені ч.5 ст.105 ЦКУ – від 2 до 6 місяців з дня оприлюднення повідомлення про рішення щодо припинення юрособи-правопопередника та, які, все-таки мають іншу правову природу, аніж визначені ст.55 Закону про ТОВ. Перші стосуються заявлення грошових вимог кредиторів до юрособи, яка припиняється, в порядку визначення їх черговості ст.112 ЦКУ, другі – це строки на особливу поведінку кредитора, який бажає або дострокового виконання зобов’язання, або його забезпечення.

Таким чином, здійснивши розмежування суті цих строків, робимо висновок, що ігнорування кредитором повідомлення передбаченого ч.2 ст.55 Закону про ТОВ, вважається відсутністю вимоги з його боку на вчинення додаткових дій щодо зобов’язання перед ним. Важливим у цьому аспекті є те, що припинення юрособи, яка приєднується до юрособи-правонаступника не може бути завершене до задоволення вимог, заявлених кредиторами.

Окремо слід відобразити відносини юрособи-правонаступника з податковою, які стосуються не лише взяття на себе правонаступником грошових зобов’язань перед податківцями (проти яких останні не заперечуватимуть за будь-яких умов), але й правонаступництво зобов’язань контролерів перед суб’єктом господарювання. Останнє, зокрема, стосується перенесення залишку від’ємного значення з ПДВ та об’єкта оподаткування податком на прибуток за передавальним актом до юрособи-правонаступника. Передумовою цього є положення п.98.9 ПКУ, який визначає перехід до правонаступника надміру сплачених грошових зобов’язань або невідшкодованих податків та зборів платника податків-правопопередника пропорційно його частці в майні платника-правонаступника, що розподіляється, згідно з розподільним балансом.

З цього питання свого часу з’явилася ІПК ОВПП ДФС від 14.08.18 р. № 3534/ІПК/28-10-01-03-11. Її висновком було: ПКУ не передбачає коригування фінрезультату до оподаткування на різниці, які надають право правонаступнику на зазначене вище зменшення об’єкта оподаткування.

Такі висновки податківців не вдовольняли платників податків, які, не вагаючись, зверталися до судів, відновлюючи право правонаступника на врахування відповідного від’ємного значення об’єкта оподаткування правопопередника.

Останні стали на сторону платників податків, про що свідчать, зокрема:

- ще ухвала ВАСУ від 28.11.17 р. у справі № 806/713/17, а також постанови КАС ВС від 19.02.19 р. у справі № 806/1771/16 та від 15.10.19 р. у справі № 813/2305/13-а – підтверджено право платника податків правонаступника на врахування в його обліку від’ємного значення залишку з ПДВ, який включено до ПК наступного періоду правопопередника за передавальним актом;

- постанови Восьмого апеляційного адміністративного суду від 09.09.19 р. у справі № 857/7013/19, Шостого апеляційного адміністративного суду від 09.10.19 р. у справі № 640/3685/19 – підтверджено право правонаступника на врахування від’ємного значення об’єкта оподаткування податком на прибуток правопопередника.

За такими судовими рішеннями побачила світ вже ІПК ДПСУ від 15.11.19 р. № 1350/6/99-00-07-02-02-15/ІПК. В ній податкова вже таке право правонаступника визнає. Проте, з характеру даної ІПК можна зробити висновок, що податківці акцентують увагу на індивідуальності такої ІПК, а тому кожному правонаступнику треба бути готовим відстоювати врахування таких «мінусів» у їх обліку в судовому порядку.

Передавальний акт

Коли вирішено всі питання з тим як відбуватиметься перехід активів та зобов’язань до правонаступника, це вимагає відповідного оформлення передавальним актом, без якого приєднання одного підприємства до іншого не може відбутися так само, як реєстрація новоутвореної юрособи без її статуту.

Передавальний акт відповідно до ч.2 ст.107 ЦКУ складається після закінчення строку (від 2 до 6 місяців) для пред’явлення вимог кредиторів та їх задоволення чи відхилення комісією з реорганізації. У будь-якому разі він має містити не лише положення про правонаступництво щодо майна та прав юрособи, яка припиняється, але й всі зобов’язання перед кредиторами, у тому числі, які оспорюються сторонами. На виконання ч.3 ст.107 ЦКУ він має бути затверджений учасниками юрособи, які прийняли рішення про її припинення, тобто, шляхом оформлення відповідного протоколу Загальними зборами учасників.

Щодо змісту ж самого передавального акту, то законодавство не містить затвердженої її форми, обов’язкової до використання, проте, з його визначення наданого у ч.1 ст.50 Закону про ТОВ та ч.2 ст.107 ЦКУ можна виокремити наступні його елементи:

- Склад комісії з реорганізації (припинення).

- Відображення переходу активів та зобов’язань до правонаступника через передавальний баланс, який відображає стан активів та пасивів правопопередника з розшифруванням у якості додатків до нього:

- номерів бухгалтерських рахунків (субрахунків) за якими обліковується актив чи зобов’язання;

- назви цих рахунків;

- грошовий вимірник оцінки активу чи зобов’язання, які обліковуються за рахунком;

- найменування активу чи зобов’язання за рахунками.

- Організаційно-розпорядча документація, на підставі якої вівся облік активів та зобов’язань правопопередника (фінансова звітність, документи податкової та статистичної звітності, матеріали інвентаризації, правовстановлюючі документи тощо).

- Підписи членів комісії з реорганізації.

Внесення змін до статуту, реєстраційні дії

Коли передавальний акт затверджений протоколом загальних зборів учасників, можна переходити до завершального етапу – реєстрації змін до відомостей про юрособу-правонаступника.

При приєднанні відбуваються наступні реєстраційні дії (ч.8 ст.4 Закону № 755):

- припинення юридичних осіб, що припиняються у результаті приєднання; та

- державна реєстрація змін до відомостей юридичної особи-правонаступника.

Для їх здійснення ч.14 ст.17 Закону № 755 визначає необхідність подання державному реєстратору:

1) заяви про державну реєстрацію припинення юридичної особи-правопопередника;

2) оригіналу (нотаріально засвідченої копії) передавального акта;

3) довідки архівної установи про прийняття документів, що підлягають довгостроковому зберіганню;

4) документів для державної реєстрації змін до відомостей про юридичну особу-правонаступника, які окремо передбачені ч.4 ст.17 Закону № 755.

Автор: Богдан Дутковський, партнер OSTIN Law Firm та Владислав Завада, юрист OSTIN Law Firm.

Джерело: газета "Все про бухгалтерський облік" (#20 за 2021 р.)